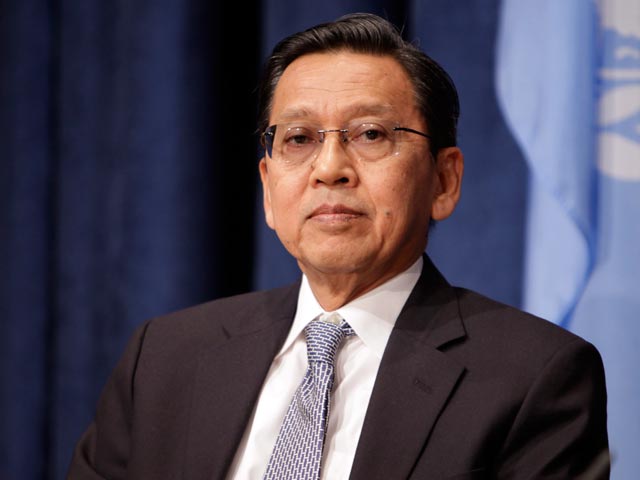

Государства, которые входят в Ассоциацию государств Юго-Восточной Азии (АСЕАН), имеют все шансы стать двигателями мировой экономики вместо испытывающих экономические проблемы США и Европы, заявил председатель АСЕАН Будионо.

По его мнению, передает РИА "Новости", страны АСЕАН сейчас находятся в гораздо лучшем положении.

"За последние недели мы стали свидетелями неуверенности, вызванной продолжительными спорами в США относительного потолка долгов, потенциальной двукратной рецессии, понижения суверенного рейтинга США. В Европе мы видим трудности с управлением долговыми пакетами Греции, Ирландии и Португалии, и беспокойство относительного долгового кризиса распространилось на Италию и Испанию", сказал Будионо.

По его мнению, для АСЕАН это значит, что "после глобального финансового кризиса 2008 года очевидно, что США и Европа не могут больше выступать в роли главных двигателей мировой экономики".

В настоящее время АСЕАН объединяет страны с совокупным населением около 600 млн человек и ВВП в 2,9 трлн долларов. Ассоциация была образована в 1967 года в Бангкоке. В нее вошли Индонезия, Малайзия, Сингапур, Таиланд, Филиппины, затем Бруней (в 1984 году), Вьетнам (1995), Лаос и Мьянма (1997), Камбоджа (1999). Статус специального наблюдателя имеют Восточный Тимор и Папуа-Новая Гвинея.

Напомним, эксперты считают, что с понижением кредитного рейтинга в Штатах начинается новая финансовая эра и глобальные финансовые рынки откроются в понедельник в новых реалиях. Гендиректор Pacific Investment Management Company (PIMCo) Мохамед Эль-Эриан назвал эту ситуацию "моментом спутника", сравнив переоценку финансовых позиций США с шоком, который американцы испытали, когда СССР запустил в 1957 году, в разгар холодной войны, свой первый спутник.

Если в 2008 году рынок рушился из-за недоверия участников друг к другу, то сейчас они не доверяют правительствам и регуляторам, которые ведут себя как одинокие волки, считает Сью Тринх, стратег RBC Capital Markets. "Ни одна ведущая развитая страна не делает ничего существенного, чтобы стимулировать рост и занятость, - говорит Джордж Магнус, старший экономический советник UBS. - У нас не только долговой, но и политический кризис".

Под ударом сегодня оказались одновременно две ведущие мировые резервные валюты - доллар США и евро. Эта ситуация говорит о глубоком системном кризисе действующей в настоящий момент Ямайской финансовой системы, которая в конце 70-х годов прошлого века ликвидировала принцип обеспечения денег золотом, утвердив свободно плавающие обменные курсы валют, соотношение которых определяется рыночными параметрами.

Резервными валютами, то есть валютами, в которых формируются золотовалютные резервы стран мира, в этой системе признаны доллар США, британский фунт стерлингов, японская иена, швейцарский франк, марка ФРГ и французский франк. Евро стал естественным приемником немецкой марки и французского франка. На доллар и евро приходится свыше трех четвертей мировых валютных запасов.

По мнению многих экономистов, кризис суверенной задолженности - это "последний звонок", сигнализирующий, что традиционная западная экономическая модель, выраженная в формуле "экономический рост, оплаченный кредитами", утратила работоспособность. Жизнь в кредит себя исчерпала, и настало время платить по счетам.

Причем этот кризис стал прямым следствием финансового кризиса 2008 года. В 2008 году банковская система не выдержала колоссального объема "плохих кредитов" - то есть кредитов без возможности возвращения, критическая масса которых накопилась на американском ипотечном рынке. Кредитные пузыри существовали и в других секторах финансовых рынков в разных регионах мира, просто масштабы американской системы ипотечного кредитования настолько велики, что ее перегрев оказался способен запустить общемировой "эффект домино".

Универсальным методом борьбы с кризисом стала схема спасения банков путем предоставления им государственных гарантий или, в критических случаях, - их частичной национализации. В результате мир был спасен от потрясения массовых банкротств и фактического краха финансовой системы.

Но ненадолго, поскольку в итоге весь объем "плохих кредитов" не был ликвидирован, а лишь перенесен на плечи государственных бюджетов, которые оказались не в состоянии с этой ношей справиться. Ситуация усугубилась неготовностью многих правительств пойти в условиях кризиса на непопулярные меры оздоровления бюджетов - сокращение госрасходов и повышение налогов.